Die eigene Arbeitskraft ist für die meisten Menschen Voraussetzung für ein regelmäßiges Einkommen. Im Falle einer Berufsunfähigkeit fällt das Gehalt weg, was fast immer zu drastischen Veränderungen des Alltags führt. In der Regel kann der gewohnte Lebensstandard nicht aufrecht erhalten werden, denn die staatliche Absicherung reicht meistens nicht aus.

Berufsunfähigkeit kann jeden treffen

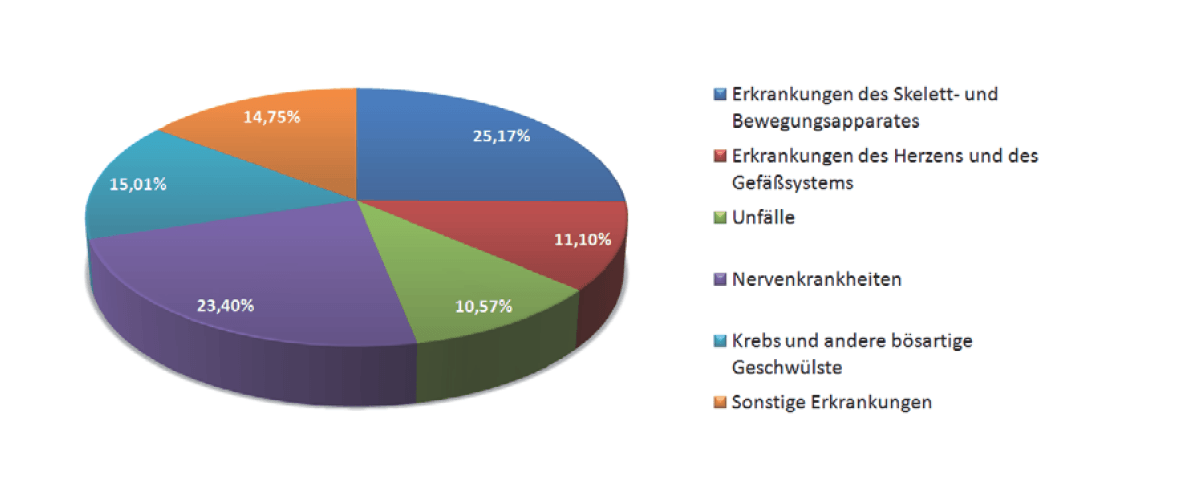

Es gibt Berufe, bei denen das hohe Risiko einer Berufsunfähigkeit offensichtlich ist: z.B. bei Dachdeckern oder Fliesenlegern. Wer beispielsweise viel am Schreibtisch arbeitet, glaubt deshalb häufig, er könne gar nicht berufsunfähig werden. Die Deutsche Rentenversicherung Bund gibt an, dass jeder vierte Arbeitnehmer frühzeitig berufs- oder erwerbsgemindert wird. Ursachen sind häufig Erkrankungen des Skeletts oder der Muskulatur, sowie Herz- und Kreislauferkrankungen. Auch psychische Erkrankungen sind zunehmend Auslöser für eine Rentenzahlung durch die Berufsunfähigkeitsversicherung.

Versicherungsleistungen

Die grundlegenden Leistungen finden Sie hier…

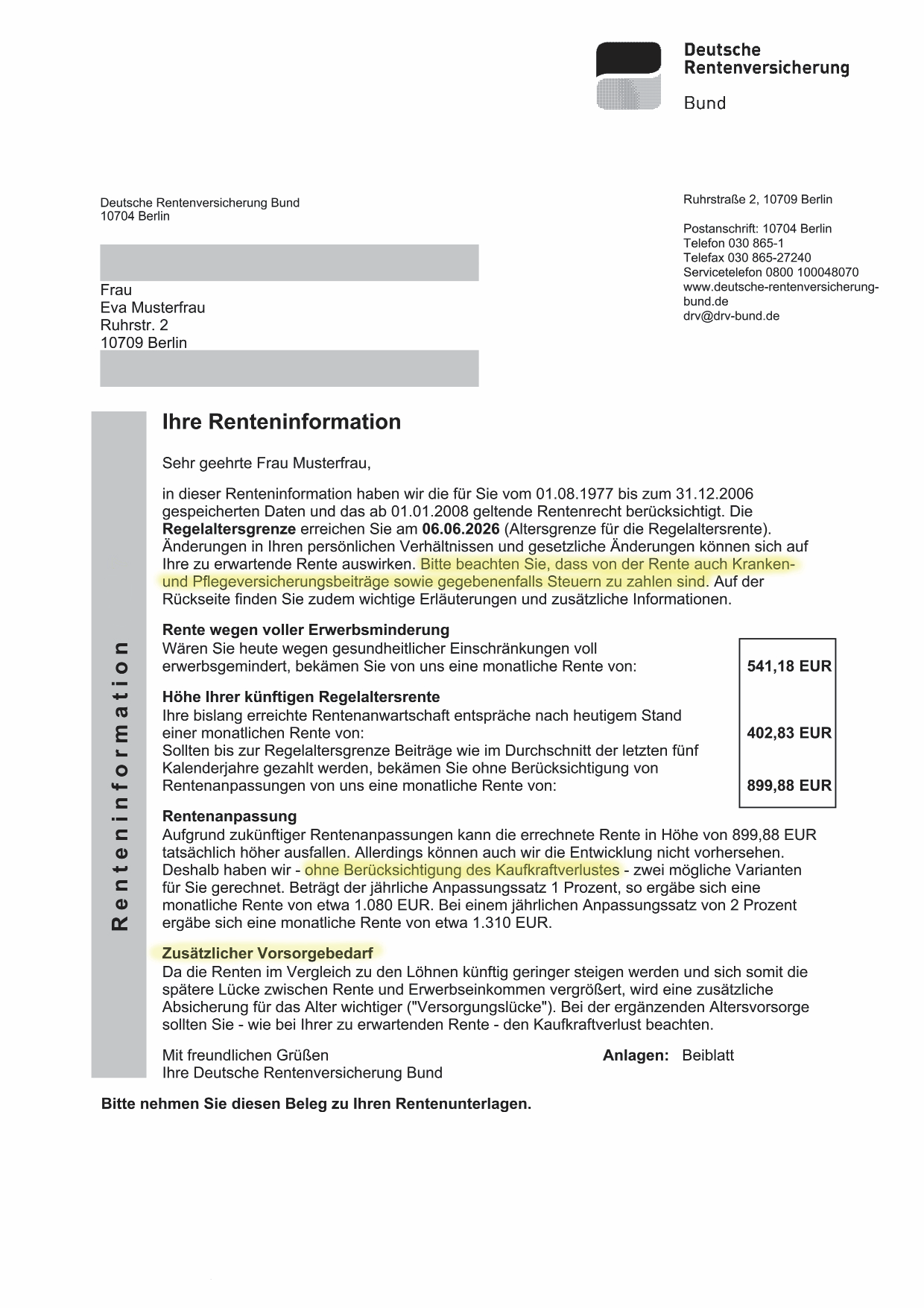

Muster einer Renteninformation - könnten Sie von dieser Erwerbsminderungsrente leben?

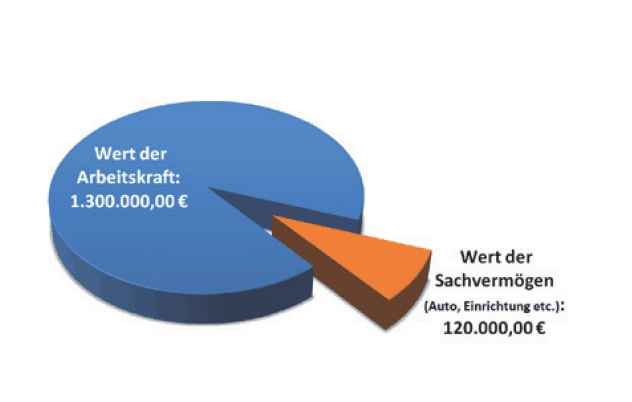

Der größte Vermögenswert wird zu oft vernachlässigt

Ein 35-jähriger Mann, mit einem monatlichen Einkommen von 2.500 Euro und 13 Monatsgehältern, verdient bei einer Gehaltssteigerung von 2% p.a. in den nächsten 30 Jahren seines Arbeitslebens über 1,3 Mio. Euro!

Welche staatliche Rente wird real gezahlt?

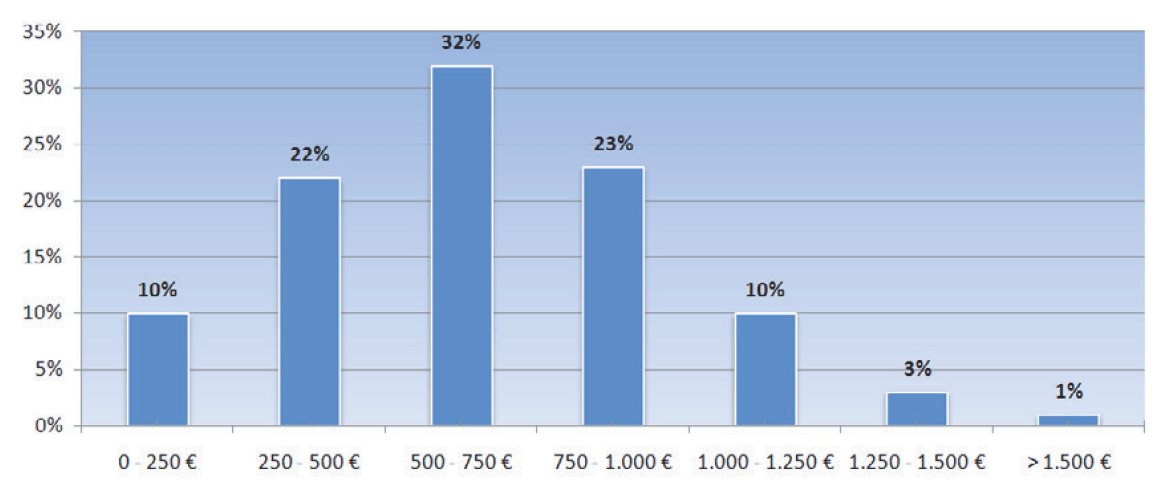

2/3 aller EU-/ BU-Rentenempfänger erhalten weniger als 750 Euro Rente pro Monat aus der gesetzlichen Rentenversicherung.

Für wen ist die Berufsunfähigkeitsversicherung?

Über 2 Mio. Menschen in Deutschland sind erwerbs- bzw. berufsunfähig. Jährlich kommen 280.000 weitere Fälle hinzu. Die gesetzliche Rentenversicherung zahlt im Falle einer Berufsunfähigkeit nur eine geringe Erwerbsminderungsrente. Für Menschen, die nach dem 1. Januar 1961 geboren sind, wurde die gesetzliche Berufsunfähigkeitsrente faktisch abgeschafft. Sie erhalten nur noch eine einheitliche, zweistufige Erwerbsminderungsrente mit stark reduzierten Leistungen.

Dabei wird nicht berücksichtigt, welchen beruflichen Status der Betroffene zuvor besaß. Er oder sie muss nahezu jeden anderen Job annehmen, egal wie hoch die erreichte berufliche Qualifikation ist. Die volle Höhe der Erwerbsminderungsrente – das sind lediglich rund 38% des letzten Bruttoeinkommens – gibt es nur, wenn der Erkrankte oder Verunglückte nur noch weniger als drei Stunden am Tag arbeiten kann. Die Erwerbsminderungsrente kann in Abhängigkeit vom Umfang der Einzahlungen in die gesetzliche Rentenversicherung höher, aber auch deutlich niedriger ausfallen.

Auch für Menschen deren Geburtsdatum vor dem 2. Januar 1961 liegt, hat sich der gesetzliche Versicherungsschutz verschlechtert. Die Leistungen wurden stark reduziert. Deswegen ist auch hier eine private Berufsunfähigkeitsversicherung sehr zu empfehlen, um die finanziellen Lücken weitgehend zu schließen.

Was ist versichert?

Eine private Berufsunfähigkeitsversicherung zahlt in der Regel dann eine Rente, wenn der Versicherte zu mindestens 50% berufsunfähig ist, d.h. er seinen aktuellen Beruf nicht mehr voll ausüben kann.

Wann liegt eine Berufsunfähigkeit vor?

Die deutschen Lebensversicherungsunternehmen verwenden überwiegend folgende Definition von Berufsunfähigkeit: „Berufsunfähigkeit liegt vor, wenn die versicherte Person infolge Krankheit, Körperverletzung oder Kräfteverfalls, die ärztlich nachzuweisen sind, voraussichtlich sechs Monate ununterbrochen außer Stande ist, ihren Beruf oder eine andere Tätigkeit auszuüben, die aufgrund ihrer Ausbildung und Erfahrung ausgeübt werden kann und ihrer bisherigen Lebensstellung entspricht.“

Welche Ereignisse sind u.a. bei einer Berufsunfähigkeitsversicherung nicht mitversichert?

- Liegt die Berufsunfähigkeit unter 50%, wird normalerweise keine Leistung ausbezahlt.

- Bestimmte Berufe sind bei vielen Anbietern nicht oder nur zu erschwerten Bedingungen versicherbar, wie z.B. Piloten oder Sprengmeister.

- Terror- und Kriegsereignisse sind in der Regel vom Versicherungsschutz ausgeschlossen.

- Bei Vorsatz wird nicht geleistet z.B. ein Chirurg trennt sich absichtlich einen Finger ab, um seine Berufsunfähigkeitsrente zu erhalten.

- Bei Vertragsabschluss bereits bestehende Erkrankungen werden meist ausgeschlossen oder führen zu einem Risikozuschlag, d.h. der Monatsbeitrag erhöht sich um einen bestimmten Prozentsatz. Teilweise ist aufgrund von Vorerkrankungen kein Versicherungsschutz mehr möglich.

Wie berechnen sich die Versicherungsbeiträge?

Der Versicherungsbeitrag ist abhängig von folgenden Faktoren: Geschlecht, Eintrittsalter, Beruf, gewünschte Rentenhöhe, Gesundheitszustand, Versicherungsdauer und den gewünschten Zusatzversicherungen (z.B. Risikolebensversicherung oder Pflegezusatzversicherung).

Was passieren könnte

Schadenfälle aus der Praxis

Unachtsamkeit

Der Schichtleiter einer Fabrik, Herbert H., stürzt in seiner Freizeit mit dem Fahrrad und verletzt sich dabei so schwer, dass er künftig seiner bisherigen Tätigkeit nicht mehr nachgehen kann. Eine Berufsunfähigkeitsversicherung hielt er nicht für nötig. Jetzt sitzt Herr H. bei seinem bisherigen Arbeitgeber am Empfang und begrüßt die Kolleginnen und Kollegen deren Vorgesetzter er vor seinem Unfall war.

Stress durch Arbeit

Als Abteilungsleiterin der Buchhaltung stand Frau B. oft unter starkem Termindruck. Der Stress löste bei ihr eine schwere Depression aus. Schon seit mehreren Monaten kann Frau B. nicht mehr arbeiten und auch in Zukunft wird Sie Ihren Beruf wohl nicht mehr ausüben können. Glücklicherweise erhält Sie aus Ihrer privaten Berufsunfähigkeitsversicherung eine monatliche Rente. Damit kann sie ihren gewohnten Lebensstandard aufrecht erhalten und hat noch genug Mittel zur Verfügung, um die Behandlungskosten zu begleichen, die ihre gesetzliche Krankenversicherung nicht vollständig übernommen hat.

Mehr zu Thema – Ihr Angebot

Sie wünschen eine persönliche Beratung, weitere Informationen oder ein unverbindliches Angebot?

Welche zusätzlichen Versicherungen sind zu empfehlen?

Diese Versicherungen ergänzen oder optimieren Ihren Versicherungsschutz

Dread Disease (Schwere Krankheiten)

Eine Dread Disease (Schwere Krankheiten) Absicherung ist die ideale Ergänzung zu einer Berufsunfähigkeitsversicherung. Während letztere eine monatliche Rente auszahlt, wenn mind. 50% Berufsunfähigkeit für voraussichtlich mind. 6 Monate vorliegt, erhalten Sie über die Dread Disease Versicherung eine vereinbarte Einmalzahlung beim Eintreten bestimmter Erkrankungen, unabhängig davon, ob Sie arbeiten können oder nicht. Vor allem für Selbstständige und Personen mit Vorerkrankungen kann diese Versicherung auch eine Alternative zur Berufsunfähigkeitsabsicherung sein.

Unfallversicherung

Zusätzlich ist eine Unfallversicherung ratsam. Nur in wenigen Fällen besteht Versicherungsschutz über die gesetzliche Absicherung. In 70% aller Fälle besteht kein Leistungsanspruch. Dies gilt z.B. für alle Unfälle, die sich in der Freizeit ereignen.

Rentenversicherung / Altersvorsorge

Ergänzend zur Berufsunfähigkeitsversicherung sollte auch an eine private Rentenversicherung gedacht werden. Denn die Berufsunfähigkeitsrente endet zum vereinbarten Zeitpunkt. Die Beträge für die zusätzliche Alterssicherung sollten bei der abzusichernden Berufsunfähigkeitsrente berücksichtigt werden, damit dem nahtlosen Übergang zwischen Berufsunfähigkeitsrente zur Privatrente nichts im Wege steht. Im Regelfall besteht die Möglichkeit, bei einer privaten Rentenversicherung auch die Beitragsübernahme im Falle der Berufsunfähigkeit mit zu vereinbaren. Im Falle einer versicherten Berufsunfähigkeit würde Ihr Rentenversicherer die Beitragszahlung dann so lange für Sie übernehmen, bis sich Ihre gesundheitliche Situation verbessert oder der Vertrag ausläuft.

Informationsunterlagen und Produktvideos

Hier finden Sie Informationsunterlagen zum herunterladen oder anschauen.

Informationsunterlagen zum Herunterladen

Hier können Sie Informationsunterlagen im gängigen PDF-Format auf Ihren Rechner laden. Sollten Sie keinen PDF Reader besitzen, können Sie ihn hier herunterladen.

Sie benötigen Hilfe?

Sie konnten Ihre Produkte oder Informationen nicht finden? Sie wünschen eine persönliche Beratung oder weitere Informationen?